Избежать тесного общения с налоговыми органами не удается практически никому, особенно, когда речь идет о бизнес-сфере. Озабоченные пополнением бюджета, фискалы пристально «вглядываются» в каждого предпринимателя с целью обнаружения ошибок при расчете налоговых обязательств и мошеннических схем, направленных на умышленное уклонение от уплаты налогов. При неизменных налоговых ставках пополнить бюджет иными способами не представляется возможным.

Раз налоговые проверки организаций неизбежны, бизнесу следует детально разобраться со всеми правилами, которым подчиняются контрольные мероприятия. Такие знания помогут предпринимателям выявлять нарушения, правильно на них реагировать и использовать промахи в работе налоговых инспекторов, чтобы отменять незаконные решения о доначислениях и штрафах.

Оглавление

Что говорит статистика о налоговых проверках организаций

Налоги являются одним из ключевых источников пополнения государственной казны. Еще осенью прошлого года Минфин обозначил в качестве приоритетных задач ФНС поддержание высокого и стабильного уровня бюджетных поступлений. Рост доходов предполагалось увеличить на 14%, в том числе за счет улучшения администрирования.

*Показатель рассчитывается по формуле «сумма начисленных платежей, включая санкции» ÷ «количество выездных проверок организаций с выявленными нарушениями».

При этом руководство Налоговой службы отмечает прирост поступлений в бюджет не только по итогам проверок, но и за счет проведения предпроверочного анализа. По результатам «бесед» с налоговыми органами предприниматели согласились добровольно перечислить в бюджет 218 млрд рублей, что составило больше половины поступлений (всего бюджет получил дополнительно 400 млрд рублей за год).

Такие мероприятия Налоговый кодекс не относит к формам налогового контроля, тем не менее на практике они активно применяются. ФНС рассматривает предпроверочный анализ как предварительный контроль, который должен помочь налогоплательщику правильно рассчитать и уплатить налоги. Налоговому органу такой анализ позволяет оценить налогоплательщика и «прикинуть» сумму возможных доначислений.

Исходя из этих данных можно сделать вполне логичный вывод — «охота» за сокрытыми доходами бизнеса будет не только продолжаться, но и усиливаться. Более того, возрастают риски персональной ответственности руководства. По информации Федресурса в прошлом году количество удовлетворенных заявлений о привлечении к субсидиарке составило 51% (больше половины из общего количества заявлений). Здесь «средний чек» также составил крупную сумму — примерно 77 млн рублей. Причем страдают прежде всего управленцы, с которых собственники бизнеса потом пытаются взыскать убытки (те самые суммы доначисленных налогов).

Поэтому забота об обеспечении налоговой безопасности бизнеса ложится, в первую очередь, на плечи руководства. Необходимо своевременно (до того, как это сделает налоговый инспектор) выявлять и исправлять ошибки, допущенные при составлении отчетности и расчете налоговых обязательств. Также важно знать пределы полномочий чиновников при проведении налоговых проверок организации, чтобы видеть и пресекать те нарушения, которые допускают проверяющие органы. Только такой комплексный подход позволит защитить бизнес от имущественных потерь, а управленцев и собственников — от уголовного преследования за налоговые преступления.

Какие ошибки проверяющих не помогут налогоплательщику при обжаловании решения налоговой

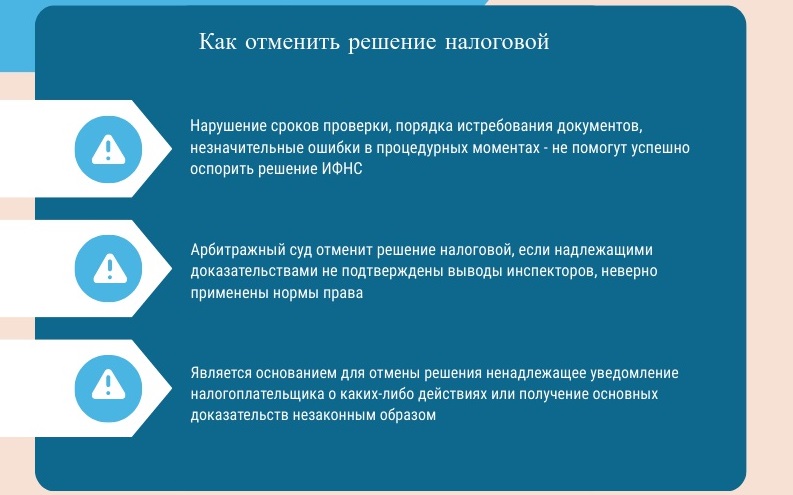

Сразу хочется отметить такую тенденцию в практике судебных органов. Сам по себе факт процедурных нарушений, допущенных в ходе проведения мероприятий налогового контроля, не считается достаточной причиной для отмены решений ФНС. Основанием для обжалования результатов проверки может быть только существенное нарушение.

Но это не значит, что можно закрывать глаза на несоблюдение налоговиками формальных требований. Напротив, каждый такой эпизод следует замечать и фиксировать. В чем выгода такой стратегии? Во-первых, если отдельные процедуры проведены с нарушениями, то можно признать полученные таким способом доказательства недопустимыми. Во-вторых, чем больше таких нарушений со стороны ФНС зафиксировано, тем более весомой и оправданной будет позиция налогоплательщика (почему он не согласен с выводами контролирующих органов).

Интересна позиция Верховного суда на несоблюдение налоговиками сроков вынесения решения по результатам налоговой проверки организации (примерна та же ситуация складывается и при нарушении сроков вручения такого решения). Высший суд подтверждает выводы нижестоящих судов о том, что сроки, установленные налоговым законодательством для вынесения решения по проверке, не считается пресекательным. Если после составления акта инспекции необходимо провести дополнительные мероприятия для установления факта налоговых нарушений, то она может это сделать (даже если это повлечет превышение установленных процессуальных сроков).

Указанные нарушения не влияют на исход дела. Подразумевается, что и права налогоплательщика в данном случае не ущемляются. Момент вступления в силу решения определяется датой его вручения. Соответственно отодвигаются и сроки для принудительного взыскания доначисленных налогов.

Более того, превышение сроков проверки не лишает Налоговую службу права на принудительное взыскание с налогоплательщика доначисленных сумм (см. Определение ВС по делу №А21-10479/2019 от 05.07.21). Единственное ограничение — период взыскания не должен превышать 2-х лет с момента выставления требования об уплате налога.

Успешную практику отмен решений ИФНС юристами ЮК Антанта можно увидеть по ссылке. При этом, следует повториться, что признание таких актов незаконными в потоковом порядке более не работает. То есть, каждый случай требует тщательного анализа и прогнозирования.

Когда суды встают на сторону налогоплательщика

О том, как оспорить акт налоговой проверки, у нас есть отдельный материал на сайте. Здесь предлагаем рассмотреть ошибки налоговых органов, зацепившись за которые можно отменить решения фискалов.

Мы уже говорили, что суды не соглашаются отменять решения по проверкам организаций, если налоговыми органами были допущены несущественные нарушения. А какие промахи сотрудников ФНС можно тогда считать существенным нарушением процедурных порядков?

Во-первых, это ситуации, когда проверяемая компания не была приглашена налоговиками к участию в рассмотрении материалов (неуведомление налогоплательщика о предстоящем рассмотрении материалов проверки либо уведомление, сделанное ненадлежащим способом). В результате налогоплательщик привлекается к ответственности, но при этом он лишается возможности принять непосредственное участие в данном процессе. Это незаконно.

Но есть нюанс — чья вина? Например, АС ДВО вынес такие решения. Если налогоплательщик сам виноват, что не получил извещение из ФНС, направленное по юридическому адресу, то его уведомление считается надлежащим (дело №А51-6626/2021от 03.08.22). Если налоговая выбрала сомнительный способ доставки корреспонденции, так что не смогла уведомить налогоплательщика, то это повод к отмене решения о привлечении компании к ответственности (дело №А51-24/2019 от 16.09.19).

Во-вторых, это случаи, когда проверяемой организации не дали возможности объясниться (представить свои возражения). Если налоговая не рассмотрела возражения компании или вынесла решение до истечения срока направления возражений, то такое решение незаконно (постановление АС МО по делу№ А440-137588/2015 от 07.04.16).

На практике встречаются и другие варианты развития событий, когда решения по налоговой проверке организаций отменяются по усмотрению судебных органов.

- Подлежит отмене решение о доначислениях и штрафах, если оно вынесено по результатам повторной выездной проверки. Проверка будет считаться повторной, если она проводится в том же календарном году, при этом оценивается правильность исчисления тех же налогов в том же периоде. Но все эти ограничения не будут действовать, если: 1) повторная ВНП назначена вышестоящим налоговым органом для контроля за нижестоящей инспекцией, 2) подана уточненная декларация с меньшей суммой. Также не считается повторной выездная проверка, если она назначена после камеральной.

- Можно отменить решения о начислении недоимок, если при расчете этих налогов инспекция вышла за пределы проверяемых периодов. Например, в рамках ВНП налоговая может проанализировать операции за три года, которые предшествуют году назначения проверки. Этот период также должен быть указан в решение о выездной проверке. Соответственно, если налоги и штрафы начислены за те периоды, которые сотрудники ФНС не должны были проверять, то решение в части доначисления этих сумм можно оспорить.

Однако нужно правильно рассчитать искомый период. Например, если ФНС направляет налогоплательщику решение по проверке через ТКС, то сроки отсчитываются с даты отправки документа. Дата фактического получения налогоплательщиком решения не оказывает влияния на подсчеты. То есть трехлетнее ограничение исчисляется со дня вынесения решения о проведении проверки в соответствии с пунктами 9-10 Приказа ФНС №ЕД-7-2/448@ от 16.07.20.

- Добиться отмены решений ФНС позволяют ситуации, когда ФНС использует в качестве обоснования вины налогоплательщика доказательства с пороком. Например, выемка документов произведена у лица, в отношении которого проверка не проводилась (см. Определение ВС по делу № 06-14570/2019 от 18.01.22). Является нарушением и проведение выемки в отсутствие понятых или только с одним понятым. Если удастся признать протокол выемки недопустимым доказательством, то можно будет исключить из доказательственной базы и все документы, изъятые таким способом (постановление ФАС ВСО от 25.03.19 по делу №А19-6020/2018 от 25.03.19).

- Еще одним основанием для отмены результатов налоговой проверки организации могут послужить ошибки в расчетах сумм недоимок. Также бывает, что налоговики неверно применяют нормы материального права при привлечении налогоплательщика к ответственности.

Так, Президиум ВАС еще в 2010 году указывал, что при доначислении налога на прибыль и НДС налоговики должны учитывать реальные расходы налогоплательщика, если они документально подтверждены (см. постановление от 06.07.10 по делу № А29-5718/2008). Право компаний-налогоплательщиков на налоговую реконструкцию подтверждает и ФНС в официальных письмах (№БВ-4-7/3060@ от 10.03.21, №БВ-4-7/13450 от 10.10.22).

Как видите, спорить с налоговой невероятно сложно. Но при соблюдении определенных условий результаты могут быть вполне удовлетворительны. Судебная практика по налоговым спорам довольно обширна, по некоторым вопросам суды склоняются к поддержке именно налогоплательщика. Однако еще раз хотим указать на то, как много деталей и юридических нюансов приходится учитывать, чтобы делать более или менее правдивые прогнозы. Поэтому чем раньше налоговый юрист будет подключен к процессу, тем легче будет разработать верную стратегию взаимодействия с инспекторами ФНС, что увеличит шансы компании на победу в суде.